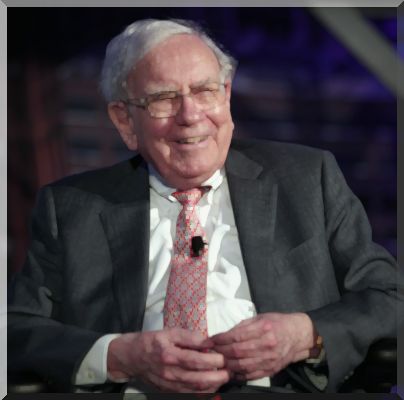

5 vecí, ktoré sme sa naučili z výročného listu Warren Buffett

Berkshire Hathaway Inc. (BRK.A) vydala svoju výročnú správu za rok 2018 23. februára 2019 a list akcionárom od predsedu Warrena Buffetta obsahuje položky, ktoré sú predmetom záujmu akcionárov Berkshire a rovnako aj širokej verejnosti. Investopedia tento list preštudovala a zistila päť pripomienok spoločnosti Buffett, ktoré by mali byť obzvlášť zaujímavé, ako je zhrnuté nižšie.

Buffettov výročný list: Päť dôležitých informácií

- Pokiaľ ide o účtovníctvo podľa trhovej hodnoty: „Zamerajte sa na prevádzkové zisky, venujte malú pozornosť ziskom a stratám rôzneho druhu.“

- „Každoročná zmena účtovnej hodnoty Berkshiru ... je metrika, ktorá stratila relevantnosť, ktorú kedysi mala.“

- „Je pravdepodobné, že v priebehu času bude Berkshire významným spätným nákupcom vlastných akcií.“

- Buffett naďalej „dúfa v akvizíciu veľkosti slonov“, „ceny sú však vysoké pre podniky, ktoré majú slušné dlhodobé vyhliadky“.

- „Tí, ktorí pravidelne kážu doom kvôli vládnym deficitom“ sa v histórii USA ukázali ako mylní.

Význam pre investorov

Tu sa pozrieme na každé z Buffettových pozorovaní podrobnejšie.

Účtovanie podľa trhovej hodnoty. Nové účtovné pravidlo GAAP núti Berkshire hodnotiť cenné papiere vo svojom investičnom portfóliu na základe aktuálnych trhových cien. To má dva dopady. Po prvé, súvaha spoločnosti Berkshire bude odrážať trhové hodnoty týchto cenných papierov. Po druhé, akákoľvek zmena týchto trhových hodnôt z jedného vykazovaného obdobia do nasledujúceho bude plynúť do vykázaných ziskov spoločnosti Berkshire. Zníženie trhovej hodnoty bude viesť k stratám z precenenia na trh, ktoré znižujú zisky. Zvýšenie trhovej hodnoty bude generovať zisk z trhovej hodnoty, ktorý sa pridá k výnosom.

Na konci roku 2018 s portfóliom majetkových investícií v hodnote približne 173 miliárd dolárov Buffett poznamenáva, že jeho ocenenie často kolíše o 2 miliardy USD alebo viac v ktorýkoľvek daný deň, keď sa volatilita na akciovom trhu v decembri 2018 zvýšila, keď sa zvýšila volatilita na akciovom trhu. Vo výročnej správe za rok 2017 som zdôraznil, že ani podpredseda Berkshire Charlie Munger, ani neverím, že toto pravidlo je rozumné, “píše Buffett. Vo svojom liste z roku 2017 hovorí, že pravidlo spôsobuje „divoké a rozmarné výkyvy v spodnom riadku“.

Účtovná hodnota . “Berkshire postupne transformoval zo spoločnosti, ktorej aktíva sú koncentrované v obchodovateľných akciách, na spoločnosť, ktorej hlavná hodnota spočíva v prevádzkových podnikoch ... zatiaľ čo naše majetkové účasti sú oceňované v trhových cenách, účtovné pravidlá vyžadujú, aby náš súbor prevádzkových spoločností bol zahrnuté do účtovnej hodnoty v množstve výrazne pod ich súčasnou hodnotou, čo je nesúlad, ktorý v posledných rokoch vzrástol. ““

Odkupy akcií . Aj keď Buffett signalizuje, že Berkshire plánuje týmto akcionárom vrátiť značné množstvo kapitálu, dodáva, že tento plán je ďalším dôvodom upustenia od jeho predchádzajúceho zamerania na účtovnú hodnotu. „Každá transakcia zvyšuje vnútornú hodnotu na akciu, zatiaľ čo účtovná hodnota na jednu akciu klesá. Táto kombinácia spôsobuje, že výsledková kniha sa stáva čoraz viac mimo dosahu hospodárskej reality.“

Buffett trvá na tom, že spätné odkúpenie akcií sa uskutoční iba vtedy, ak budú môcť „kúpiť so zľavou na vnútornú hodnotu spoločnosti Berkshire“, pretože takto „pokračujúci akcionári získajú pri každej spätnej kúpe spoločnosti zvýšenie vnútornej hodnoty na jednu akciu“. Naopak, „slepo kupujúci predražené akcie sú deštruktívne, čo sa stratilo na mnohých propagačných alebo príliš optimistických generálnych riaditeľoch.“

Nové akvizície a kapitálové investície. „V najbližších rokoch dúfame, že veľkú časť našej nadmernej likvidity presunieme do podnikov, ktoré bude mať Berkshire permanentne. Okamžité vyhliadky na to však nie sú dobré: ceny sú vysoké pre podniky, ktoré majú slušné dlhodobé vyhliadky. sklamaná realita znamená, že rok 2019 bude pravdepodobne svedkom opätovného rozšírenia našej držby obchodovateľných akcií. Stále však dúfame v akvizíciu veľkosti slonov. ““

Buffett sa však „zaviazal, že bude mať vždy k dispozícii minimálne 20 miliárd dolárov v ekvivalentoch hotovosti na ochranu pred vonkajšími pohromami“. Na konci roku 2018 bola Berkshireova hotovosť „skrýšou“ 112 miliárd dolárov.

Federálny deficit a štátny dlh . Od 11. marca 1942, keď Buffett uskutočnil svoju prvú investíciu do akcií, až do 31. januára 2019 poznamenáva, že každý dolár investovaný do indexu S&P 500 (SPX) by sa zvýšil na 5 288 dolárov, reinvestované dividendy a pred zdanením a transakciami. náklady. Medzitým sa štátny dlh v rovnakom časovom období zvýšil približne 400-krát, alebo približne o 40 000%.

„Doomsayers“, ktorí sa obávali „utečeneckých deficitov a bezcenné meny“, a teda kupovali zlato namiesto akcií, potom by každý dolár rástol iba na 36 dolárov, čo je menej ako 1% toho, čo by sa dosiahlo jednoduchou neriadenou investíciou. v americkom podnikaní, “poznamenáva Buffett. „Kúzelný kov nebol pre americkú mettle nijaký zápas, “ dodáva.

Investičné poplatky a výkonnosť portfólia . Buffett dodáva, že na vyššie uvedenom obrázku je zložená ročná miera rastu (CAGR), ktorú poskytla S&P 500, s reinvestovanými dividendami, približne 11, 8% za takmer 77 rokov. Znížiť túto CAGR iba o 1 percentuálny bod ročne na 10, 8%, platiť za „rôznych pomocníkov“, ako sú investiční manažéri a poradcovia, a poznamenáva, že každý dolár, ktorý investoval v roku 1942, by teraz vzrástol len na približne 2 650 dolárov, čo je zhruba polovica výsledok v príklade bez poplatkov.

Pozerať sa dopredu

Začiatkom roku 2018 Buffett poveril Ajit Jain zodpovednosťou za všetky poisťovacie operácie a Greg Abel na čele všetkých ostatných operácií. "Tieto pohyby boli oneskorené. Berkshire je teraz omnoho lepšie zvládnutý, než keď som sám dohliadal na operácie. Ajit a Greg majú zriedkavé talenty a v žilách im prúdi krv Berkshire, " píše Buffett. Avšak s Buffettom a dlhoročným pravicovým mužom Charlie Mungerom vo veku 88 rokov a 95 rokov sa formálne pomenovanie ich nástupcov na dvoch najvyšších miestach oneskorilo.

Porovnať investičné účty Názov poskytovateľa Opis Zverejnenie informácií inzerenta × Ponuky uvedené v tejto tabuľke pochádzajú od partnerstiev, od ktorých spoločnosť Investopedia dostáva kompenzácie.